| 来源: 作者:崔海峰 时间:2010-12-03 |

11月份A股市场震荡幅度很大,但结构性机会依然延续了今年以来大盘股疲弱、中小盘股活跃的持续特征。11月份消费和成长股表现积极,整体超越指数。

11月份超出市场预期的新变量是CPI物价指数在10月份同比上涨4.4%,创下25个月来的新高。在新涨价因素中,食品类价格上涨10.1%,为CPI涨幅“贡献”了74%,食品类分项中,主要是由蔬菜、粮食、猪肉价格快速上涨推动CPI创新高(见东方证券2010年11月15日研究报告)。

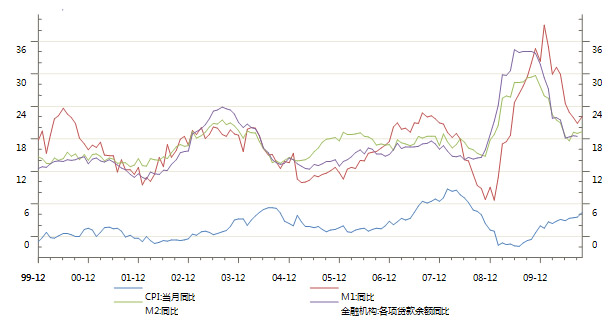

数据截至2010年10月,数据来源:Wind资讯

如果政府能用放松货币解决经济增长的一切问题,则政府或将有强烈的冲动用放松货币来解决,但这样做的后果是无法避免的通胀问题。大家分析通胀,成因有很多。(1)在结构上,劳动力成本趋势性的上升,加速了低端商品的上涨趋势;(2)外围方面,美国QE II继续走超宽松货币的政策,加剧了大宗商品的输入性通胀和预期,其他新兴国家同样面临着美国的输入性通胀冲击。(3)更现实的是,我们本身继续处于超发货币状态,M1\M2增长依旧在过去10年的高位,相比较美国,并不逊色。更何况我们的经济增长像其他新兴市场一样,已经与美国脱钩,经济的活跃度在增强(例如我们的PMI已经明显回升)。这会在需求方面促动CPI的上涨。(4)我们的CPI构成的畸形之处是房价的权重不明显。而为了长远的经济安全,政府2010年最核心压制的资产就是房地产。从而原本可以作为吸收资金的地产,失去了“池子”的功效,资金被引导到其他各类资产和商品上,进而推动了物价继续超越预期上涨。总之,相对于经济增长,钱发多了是对物价居高的较好解释。

通胀高企对现在A股市场最大的扰动因素就是对流动性收缩加剧的担忧。这是一种预期的变化。毕竟投资人看到了政府的行动,例如短期内连续加存款准备金率,例如11月17日国务院研究部署稳定消费价格总水平、保障群众基本生活的政策措施,称将采用包括进行临时价格管制、打击投机等措施来抑制物价上涨。

投资人担心流动性收缩加剧是有现实性的。首先,今年的中央经济工作会议可能改变货币政策导向由“适度宽松”转到“稳健”。信贷发放可能在2011年进一步压缩,坊间传言将达到7万亿或不到7万亿的水平。其次,持续高位的物价增长必然加速通胀预期,为了遏制这样的预期,政府有可能加强加息周期开启的预期,例如开始连续的小幅加息。

不过,在流动性与通胀的博弈中,目前看,还是处于投资人自己的心理预期中,现实的流动性并未明显被压制,存量依旧存在。而预期的变化具有不稳定性,这会导致A股市场的震荡加大。投资人需要继续关注物价的变化趋势,例如有预期11月份的CPI增长还会创新高,预期或将达到4.8%。届时就要看政府的行动是否严厉了。在投资人对CPI的增速预期还没充分适应,或者说,市场还没看到相对符合逻辑的数据表明CPI进入可控阶段之前,A股市场整体将进入震荡阶段。

而对于投资标的的选择,对投资人来说反而相对简单了。“十二五规划”将是我们国家经济转型的导向。消费升级、服务升级、传统装备升级以及新兴的成长行业,将不断被A股市场挖掘和演绎,这样的趋势至少在2011年一季度季报公布前后,还会反复表现。

在物价高企的不稳定因素下,作为投资人,我们还是需要保持应有的警惕。但构建组合的个股选择方向是相对清晰的。有研究机构认为,在“十二五规划”中,劳动力成本上升、节能环保和经济均等化将是政府着力解决的方向,那么消费和成长依旧是值得重点关注的方向。

宏观经济和债券市场(20101122-20101126)

国内:国家统计局公布了11月10日至20日的50个城市主要食品平均价格变动情况,报告中有23类价格与上周保持上涨,占全部29类产品比重的79.3%。其中猪肉价格涨幅最大,周环比为4.2%,月环比从10月的0.1%上升至4.2%。食品对于CPI的涨幅贡献度10月份达到76.2%,11月大部分主要食品价格的继续上涨可能进一步推高CPI涨幅。预计随着国家调控措施的继续,未来食品价格的涨幅将会得到控制。10月新增外汇占款519亿元,大幅超过前几个月水平,根据测算,流入我国的热钱达到430亿美元,同比增加406亿美元,创2008年5月以来的新高。全年新增信贷已经达到7.5万亿元,年内新增贷款总额超过7.5万亿元是大概率事件。

国际:全球过去一周,涨跌互现,美国表现最好,欧洲和香港市场的跌幅约为2%;大宗商品方面,除了棉花跌幅较大外,其他均较稳定;美元指数借力朝鲜半岛冲突奋力突破60天均线;美国投资者风险偏好继续上升,预计未来美国和香港股票市场将继续受充裕流动性和中国高增长因素的驱动,保持强势。

点击下载:《交银施罗德每周视点》第219期 (PDF文件,请使用Adobe Reader阅读器打开)

点击下载:《交银施罗德每周视点》第219期 (Word文件)

|

交银施罗德官方微信 交银施罗德官方微信扫描二维码关注交银施罗德微信

|